杭州银行被两名股东接连抛弃 资本之渴难解

进入2021年后,杭州银行在资本市场上不吃香了,接连被太平洋人寿和中国人寿两名险企股东所“抛弃”。

值得一提的是,该行今年还被银保监会开出两张百万级别罚单,违法违规案由中均与“贷款流入房地产”有关。

其实自2016年上市以后,杭州银行的资本充足率都跟不上公司的发展,该行连续多年都补充资本,但还是仅维持在8%左右的水平,这一指标都难敌资产规模与之相比略低的厦门国际银行。

被两名股东接连抛弃

作为排名资产规模突破1万亿的城商行,杭州银行接连被两名股东宣布减持,引发市场的关注。

在今年的4月6日,杭州银行曾披露《杭州银行股份有限公司5%以下股东减持股份计划公告》,称公司股东太平洋人寿计划自2021年4月9日起的六个月内,通过集中竞价或大宗交易方式减持其所持公司部分股份,合计不超过5930万股(含本数),即不超过公司普通股总股本的1%。

实施本次股份减持计划前,太平洋人寿持有公司股份总数23520万股,占公司普通股总股本3.97%,是杭州银行第七大股东。

6月1日,杭州银行再次发布公告表示,收到股东太平洋人寿发来的《减持股份实施进展的告知函》,自2021年4月12日起至2021年5月31日,太平洋人寿已通过集中竞价累计减持公司股份2987.9万股,占公司总股本的0.504%。减持价格区间为14.78-17.38元/股,减持总金额4.94亿元。

截至该公告发布日期,太平洋人寿扔持有杭州银行2.05亿股,占杭州银行总股本的3.46%,

减持计划数量已经过半。如果按照之前最低的减持价格14.78元/股计算,在接下来的减持计划中,太平洋人寿最低将收回4.35亿元。

除太平洋人寿外,在今年的5月18日,杭州银行第五大股东中国人寿也宣布减持合计不超过5930.2万股股份,不超过公司普通股总股本的1%。据《每日财报》了解,中国人寿共持有杭州银行股份总数28459.20万股份,当前持股来源包括IPO前取得的14520万股和其他方式取得的13939.20万股,共占公司普通股总股本4.80%。

其实险企减持银行股可能也与监管动向有关,近年来,监管提出“保险姓保”,要减少保险公司银保渠道销售额。

房贷占比突破监管红线

当然,被股东频频减持的背后,与杭州银行自身发展肯定是脱不了关系。

据年报显示,2020年,杭州银行实现营业收入248.06亿元,同比增长15.87%,其中,该行实现各项业务收入484.92亿元,较上年同期增长8.17%。

业务收入增长的主要原因是发放贷款和垫款利息收入增速较快,2020年,杭州银行发放贷款和垫款利息收入239.38亿元,较上年同期增长13.3%,对于业务收入的贡献占比高达49.36%。

值得注意的是,杭州银行房地产贷款比例较高,2020年,杭州银行发放的公司贷款中房地产业,占贷款总额的比重为24.38%;个人住房贷款余额为720.77亿元,占贷款总额的比重为14.90%。

2020年底,银保监会出台了银行业房地产贷款集中度相关规定,对于杭州银行来说,个人住房贷款占比和房地产贷款占比上限分别为17.5%、22.5%。杭州银行的房地产贷款明显高于监管要求。

今年,杭州银行还因为房地产贷款被监管开出多张大额罚单。

5月24日,银保监会浙江监管局公布了对杭州银行的罚单,因六项违法违规行为该行被罚没250万元。

这张罚单主要与杭州银行贷款资金违规流入房市有关。具体而言,该行的房地产项目融资业务不审慎;流动资金贷款管理不审慎,资金被挪用于支付土地出让金;授信投放不审慎,超额投放;理财资金管理不审慎,回流借款人母公司挪用于支付土地出让保证金;个人经营贷款管理不审慎,资金挪用于购房;个人消费贷款管理不审慎,资金挪用于购房。

在这张罚单公布前十日,宁波银保监局发布公告表示,因七项违法违规案由对杭州银行宁波分行处以220万元罚款。

资本之渴难解

杭州银行前身为杭州城市合作银行,2008年7月正式更名为"杭州银行股份有限公司"。2016年10月,杭州银行在A股上市。

上市以来,杭州银行资本消耗速度加快,资本充足率持续下滑,2016年-2020年,杭州银行各年末的核心一级资本充足率分别为9.95%、8.69%、8.17%、8.08%和8.53%,今年一季度末为8.35%。

近年来,杭州银行的核心一级资本充足率再也没有高于过9%,仅维持在略高于7.5%的监管红线的水平之上。

横向对比来看,2016年-2020年,总资产为9501亿元的厦门国际银行各年末的核心一级资本充足率分别为11.59%、9.00%、8.86%、9.04%、9.15%。

杭州银行自身也认识到了公司资本充足率的压力,为了解决这一问题,该行除2018年外,近年来每年都有补充资本的计划。最近一次资本补充是在今年3月29日,杭州银行公开发行150亿元可转换公司债券,募集资金在可转债持有人转股后,按照相关监管要求用于补充核心一级资本。

除此之外,2020年杭州银行的营收净利增速下滑明显。

2018-2020年,营收为170.81亿元、214.09亿元、248.09亿元,分别同比增长20.77%、25.53%和15.87%;净利润54.12亿元、66.02亿元、71.36亿元,分别同比增18.95%、21.99%和8.09%。

营业收入的下降主要是因为杭州银行2020年投资收益的下滑,据年报显示,该行去年末投资净收益为24.93亿元,同比下滑38.79%。投资收益的下滑也延续到了今年,今年一季度杭州银行营业收入为75.77亿元,同比增加14.15%,其中投资收益为6.72亿元,同比下降45.60%。

或许两名险企股东“抛弃”杭州银行是出自于自身的原因,但不可否认的是,作为9家资产规模突破万亿的城商行之一,杭州银行不论是在业绩还是资本方面都与其他银行有一定的差距,未来该行将如何解资本之渴更好地追赶其他城商行,《每日财报》将持续关注。

撰文/郜融莲

出品/每日财报

相关阅读

-

10-27

-

10-10

-

10-08

推荐阅读

-

-

前三季度国内生产总值870269亿元 同比增长3.0%

国家统计局10月24日发布数据,经初步核算,前三季度我国国内生产总值870269亿元,按不变价格计算,同比增长3 0%,比上半年加快0 5个百分点 更多

2022-10-24 13:53:11

-

-

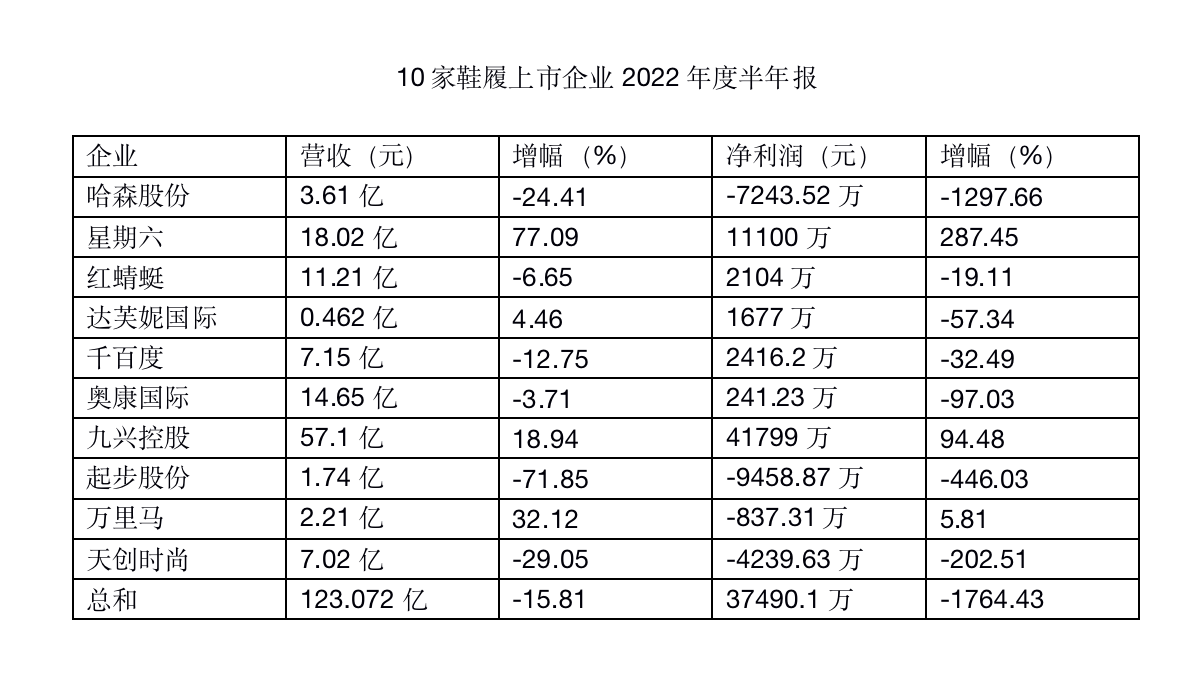

10家鞋企中有2家企业今年上半年净利润处于增长状

近日,10家鞋履上市企业陆续公布了上半年的业绩。从数据来看,今年鞋履行业的整体业绩承压,增速有所放缓。在此背景下,鞋企也纷纷尝试转型 更多

2022-09-05 09:51:45

-

-

291家科创板公司实现营业总收入合计同比增长28.93

下周,中报披露即将收官。根据Wind统计,截至26日下午5点,已有291家科创板公司发布中报,占全部科创板总数的63 68%。若剔除8月以来上市的 更多

2022-08-29 09:40:59

-

-

沪深A股震荡走低 保险、农业板块逆市走强

周三,沪深A股震荡走低,保险、农业板块逆市走强,元器件、半导体、汽车板块跌幅居前。昨日上证综指下跌61 02点,跌幅为1 86%;深证成指下跌 更多

2022-08-25 10:11:27

-

-

两单保障性租赁住房REITs提前结束募集 两只基金

8月16日,上交所官网显示,中金厦门安居REIT、华夏北京保障房REIT分别发布公众投资者发售部分提前结束募集并进行比例配售的公告及公众发售 更多

2022-08-17 10:05:07

-

-

受天气影响部分鲜菜供应减少价格上涨 7月本市C

昨天,国家统计局北京调查总队发布数据显示,7月北京居民消费价格总指数(CPI)环比上涨0 3%,同比上涨2 1%。据测算,在2 1%的同比涨幅中,新 更多

2022-08-12 10:14:46

-

-

工业富联半年报:营收利润逆势双增 通信及移动

8月9日,工业富联披露半年报。其中营收达2252 6亿元,同比增长14 9%,归母净利润68 7亿元,同比增长2 2%,扣非归母净利润63 7亿元,同比增 更多

2022-08-10 10:52:20

-

-

沪深A股继续震荡整理 供气供热、航空等板块领涨

周三,沪深A股继续震荡整理,船舶、供气供热、航空板块领涨,酒店餐饮、旅游、房地产板块跌幅居前。昨日上证综指下跌1 68点,跌幅为0 05%; 更多

2022-07-28 10:49:10

财经热图

-

今日必看

- 精彩话题